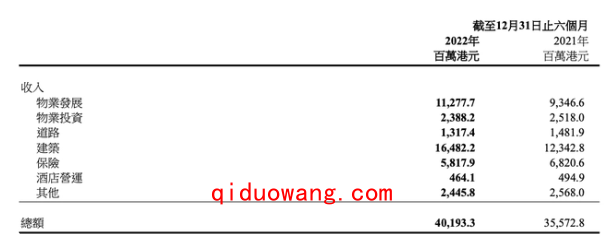

分业务看,物业发展业务贡献112.78亿港元收入,物业投资业务贡献23.88亿港元收入,分别同比增加20.66%、减少5.15%。

报告期内,新世界发展费用管控成效明显,销售及推广费用、百货营运费用、行政及其他营运费用增幅分别为2%、-24%、0.16%;财务费用则大幅增加102.9%至25.55亿元。

同日,该公司发布截至2022年12月31日止的派息公告,中期股息为每股0.46港元,较上年同期的每股0.56港元减少约17.86%。

内地开发业务跑赢大市

看好内地物业投资业务前景

新世界发展派息减少,或受香港及内地楼市大环境带来的销售走弱影响。

该公司在半年报中表示,受美联储及香港加息、内地疫情反复及及宏观环境影响,两地楼市成交量下降。

其中,在香港的应占合同销售额为78.7亿港元,主要来自出售位于长沙湾永康街商业项目的51%权益,及南商金融创新中心的单位;在香港的物业发展收入为55.42亿港元。

在内地的总销售额为人民币92.4亿元,略低于去年同期,相对而言大幅跑赢市场,合同销售面积约16.9万平方米,合同销售均价超5.4万元/平方米。以长三角地区为首的东部地区及大湾区为首的南部地区贡献最大,超过95%;内地物业发展业务收入则减少33.14%至57.36亿港元,大湾区物业发展业务毛利率高达60%。

该公司表示,去年下半年在内地销售成绩理想,完成上半年的目标。

物业投资业务是新世界发展营收的重要部分,由于内地业务受疫情影响,致整体业务营收下降5.15%至23.88亿港元。

其中,在港物业投资收入同比增长4%至14.92亿元,在充满挑战的市场环境下相对维持稳定。随着去年9月香港社交距离措施放宽,该公司在港零售业务组合表现有望继续转好。

内地物业投资业务收入则减少12.17%至8.964亿元。

不过,新世界中国看好内地物业投资业务前景,“中国内地坚定实施扩大内需战略,全面促进消费,加快消费提质升级,叠加防疫政策全面解封,消费场景逐步放开。”

该公司表示,随着全国各地的K11项目逐渐落成和开幕,及个别项目的改造升级陆续完成,集团的经常性租金收入将持续提升。同时,K11继续进军内地轻资产管理市场,预计2023年底,商业管理轻资产项目将增至10个。

土地储备方面,截至2022年末,新世界发展在港持有应占总楼面面积约881万平方呎土地储备可作即时发展,其中物业发展总楼面面积约404万平方呎;农地储备应占土地面积为1639万平方呎,3—5年内将有300万平方呎农地转为土储。

在内地持有不包括车库的土地储备总楼面面积约525.6万平方米可作即时发展,其中约290.7万平方米为住宅用途,其中65%位于大湾区及长三角。

多次强调财务稳健

没有配股集资计划

有分析认为,新世界发展派息减少与债务走高有关。

据观点地产网,新世界发展执行副主席及行政总裁郑志刚回应称,新世界并非因为负债水平升高而走到减息这一步,公司财务稳健,现金及银行存款566.6亿港元足够覆盖未来一年407.93亿港元到期债务。

其还表示,派息水平主要反映经济大环境和公司盈利状况,今年中期业绩利润下跌,“正常也会减息的”。

值得注意的是,在半年报中,新世界发展三次强调公司财务稳健,“可预见的将来并没有供股或配股计划,亦没有向股东集资的需要”。

半年报显示,截至2022年底,新世界发展可动用资金合约920亿港元,包括现金及银行结余约570亿港元、可动用的银行贷款约350亿港元。

同期,长期银行借贷、其他借贷和固定利率债券及应付票据约为1680.29亿港元,短期银行及其他借贷约为179.08亿港元。其中,2023财政年度到期的贷款再融资已全数处理。

截至报告期末,新世界中国净负债率为46.9%,该公司高管透露,“我们的净负债率已经见顶了,将在2023财年末下降到稍微高于40%,到2024年6月末将进一步下降到40%以下。”

2022年下半年,该公司通过出售非核心资产回笼资金56亿港元,进一步聚焦发展核心业务、优化资产组合及回报。